2019.08.29 Aug

更新日時:2019.09.13 Fri

太陽光発電の「必要経費」に当てはまる出費・当てはまらない出費

------------------------------------------------------------------------------------------------

太陽光発電投資を事業として行うのなら、必要経費に対する知識は重要です。なぜなら、必要経費を正しく計上しないと、税金を必要以上に支払うことにもなりかねないからです。

とはいえ、これから太陽光発電投資を始める方のなかには、何が必要経費になって、何がならないのか、分からないという方もいるでしょう。

そこで、今回は太陽光発電投資における必要経費に当てはまる出費と、当てはまらない出費について説明していきます。

目次

1.太陽光発電事業者は何のために必要経費を申告するの?

個人事業主であれ法人であれ、太陽光発電投資をしている事業者は、確定申告をしなければなりません。

この確定申告では、太陽光発電投資で得た収入のほか、必要経費も申告することになります。必要経費とは、事業において、所得を得るために必要な経費を指します。

太陽光発電投資をする方は、かかった必要経費をしっかり申告するようにしましょう。なぜなら、必要経費を申告しないと、申告した場合に比べて納める所得税や法人税の額が高くなってしまうからです。

ここでは、その理由について説明していきます。

(1)経費計上をすることで太陽光発電の節税対策になる

先ほど、必要経費をしっかり申告しないと、所得税や法人税が高くなると説明しました。これは逆にいうと、しっかり申告さえすれば、所得税や法人税が安く抑えられて節税になるということです。

これはいったい、なぜなのでしょうか?その理由を理解するためには、所得税や法人税と、必要経費の関係を知ることが不可欠です。

太陽光発電投資をしている人は、大きく「個人事業主」と「法人」の2種類に分けられます。個人事業主が納める税金が所得税で、法人が納める税金が法人税です。

ここでは所得税と法人税、それぞれの必要経費との関係について説明していきましょう。

①【個人事業主向け】所得税と必要経費の関係

個人事業主の場合、所得税は以下の計算式で求められます。

所得税=(売上-経費-各種控除)×所得税率

詳しくは、以下のようになっています。

| 1.売上-経費=利益 |

| 2.利益-青色申告特別控除=事業所得 |

| 3.事業所得-所得控除=課税所得 |

| 4.課税所得×所得税率=所得税 |

売上から経費を引いた額は、利益になります。次に、利益から青色申告特別控除が引かれます。

確定申告の申告方法は、青色申告と白色申告の2種類があり、好きなほうを選択可能です。青色申告を選んだ場合、特典として65万円の特別控除が受けられます。これが、青色申告特別控除です。

利益から青色申告特別控除を引いた額は、事業所得になります。ここから、さらに所得控除が引かれます。

所得控除とは、所得額から一定の金額を差し引くという制度です。国民健康保険や国民年金、医療費などは、所得控除として事業所得から差し引かれます。

事業所得から所得控除を引いた額が、課税所得です。この課税所得額に、所得税率を掛けた値が所得税になります。

所得税率は課税所得額に応じて、以下のように規定されています。

| 課税所得額 | 税率 |

| ~195万円 |

5% |

| 195~330万円 |

10% |

| 330~695万円 |

20% |

| 695~900万円 |

23% |

| 900~1,800万円 |

33% |

| 1,800~4,000万円 |

40% |

| 4,000万円~ |

45% |

例えば、課税所得額が300万円の場合、195万円までは5%、195万円から300万円までの105万円の部分には10%の税率が掛けられます。この場合、納める所得税の額は20万2,500円です。

上の表にあるとおり、所得税率は課税所得額が高いほど、高くなります。そのため、所得税を安く抑えるためには、課税所得額を抑えることが重要です。

先ほども説明したとおり、課税所得額は売上から必要経費と各種控除を引いた額で求められます。つまり、必要経費の額が高ければ、それだけ節税になるのです。

②【法人向け】法人税と必要経費の関係

法人が納める法人税は、以下の計算式で求められます。

法人税=課税所得額×法人税率

法人の場合、課税所得額に規定の法人税率を掛けることで法人税を算出します。法人税率は、以下のように規定されています。

| 課税所得額 | 税率 |

| ~800万円 |

19% |

| 800万円~ |

23.2% |

例えば、課税所得額が1,000万円の場合、800万円までは19%、800万円を超えた200万円の部分には23.2%の税率がかかります。この場合、納める法人税額は198万4,000円です。

法人税も所得税同様、課税所得額が高いほど税率も高くなります。課税所得額を抑えるためには、必要経費の額を高くするのが有効なのも同様です。そのため、やはり法人の場合も、必要経費をしっかり計上することが節税の面で重要です。

(2)事業売上に無関係の出費は経費にならない

ここまで、必要経費を高くすれば所得税や法人税が安くなると説明してきました。しかし、だからといって、何でも必要経費に計上していいわけではありません。

必要経費に計上できるのは、あくまで太陽光発電投資をするうえでかかったお金だけです。明らかに無関係なお金を意図的に必要経費に計上した場合、税務調査に入られたり、ペナルティーとして追徴課税を課されたりする危険があります。

そのため、太陽光発電投資に無関係なお金は経費に計上しないようにしましょう。

2.どのような出費が必要経費として認められるの?

必要経費に計上できるのは太陽光発電投資にかかったお金だけだと説明しましたが、具体的にどのような費用がこれにあたるのでしょうか。

ここでは、太陽光発電投資をするうえで必要経費になるものについて紹介していきます。

(1)太陽光発電所のメンテナンス費用

太陽光発電投資をするうえでは、メンテナンスは欠かせません。なぜなら、メンテナンスをしないと、発電量が低下したり、部品が故障したり、自然災害が起きた際に事故が起こるなどのリスクが高くなるからです。

例えば、太陽電池パネルが汚れていれば、太陽光をうまく吸収できず発電量が落ちてしまいます。施設内にある雑草の成長を放置して、太陽電池パネルの一部に影ができれば、その部分は発電ができなくなります。さらに、影ができた部分は電気抵抗となって発熱するため、故障や発火のリスクもあるのです。

また、太陽電池パネルと架台のネジ止めが緩くなっていれば、台風などの際にパネルが飛散してしまう危険もあります。

こうした背景から、2017年の改正FIT法では、太陽光発電設備のメンテナンスが義務付けられるようになりました。改正FIT法で義務付けられていない項目も含めて、太陽光発電投資をするうえで必要な、主なメンテナンス内容は以下のとおりです。

| 主なメンテナンス内容 |

| 太陽光発電設備の点検 |

| パネルの清掃 |

| 施設内の草刈り |

これらのメンテナンスは自分でしてもいいのですが、業者に外注するのが一般的です。業者に支払ったメンテナンス費用は、すべて必要経費に計上できます。

①メンテナンス費用は大体どのくらいかかるの?

太陽光発電設備のメンテナンス費用は、パネル容量によって異なります。当メディア「スマエネ」では、「パネル容量×1,000円」で計算しています。

例えば、パネル容量が10kWの太陽光発電設備の場合、1回あたりのメンテナンス費用の目安は1万円ほどです。

こういった「太陽光発電所のメンテナンス・運用経費は、どのくらいかかるのだろう?」という疑問は、シミュレーションシートを使えば一目で分かります。

「物件を探す」から価格・利回り・立地を入力すれば、各物件のシミュレーションを閲覧できるので、本記事とあわせてご参照ください。

[su_button url=”https://sma-ene.jp/property_search/” target=”blank” style=”soft” background=”#ef8585″ size=”10″ center=”yes” icon=”icon: check-square-o” onclick=”‘ga(‘send’, ‘event’, ‘search_click’, ‘contents’, ‘type1’);'”]スマエネで物件を見てみる[/su_button]

(2)固定資産税(償却資産税)

太陽光発電設備を設置するうえで土地を購入した場合、毎年固定資産税を納めなければなりません。固定資産税とは、土地や家屋などの固定資産にかけられる税金です。

また、太陽光発電設備そのものには、償却資産税がかかります。償却資産税とは、固定資産税の一種で、償却資産にかけられる税金です。

償却資産とは、土地や家屋以外の事業に使われる資産であり、太陽光発電設備だけでなく、10万円以上の機械や什器、備品も償却資産になります。

固定資産税も、償却資産税も、資産の評価額に1.4%(自治体によっては1.5%)を掛けた値が納税額になります。これらはどちらも、必要経費に計上可能です。

(3)損害保険料

野立ての太陽光発電設備は、台風や豪雨などの自然災害が起きた際、その影響をダイレクトに受けてしまいます。

こうした自然災害による故障や破損などの被害に備えて、以下の保険に加入している事業者は多くなっています。

| 太陽光発電に関連する保険 |

| 火災保険 |

| 動産総合保険 |

| 賠償責任保険 |

| 休業保険 |

火災保険と動産総合保険はどちらも、火災や落雷、風災や水災など、幅広い災害をカバーしている保険です。これらの災害によって設備が故障した場合、修理費や修繕費を補償してもらえます。

賠償責任保険は、自然災害などによって太陽光発電設備が倒壊したり、パネルが飛散したりして第三者に損害を与えてしまった場合、損害賠償金などをかわりに支払ってもらえる保険です。

休業保険は、太陽光発電設備が自然災害などの被害を受けた際、修理や修繕中に発電ができない間、本来その期間に得られるはずだった収入を補償してもらえる保険です。

これらの保険はすべて、太陽光発電投資をするうえでの必要経費になります。

(4)減価償却費

太陽光発電投資をするうえで購入した減価償却資産は、減価償却費として、数年に分けて経費に計上していきます。減価償却資産になるのは、10万円以上の什器や備品などです。

そのため、太陽光発電設備そのものも、減価償却資産にあたります。また、先ほど説明した償却資産税は、この減価償却資産にかかる税金です。

減価償却資産は購入したその年に一括経費にするのではなく、税法上の耐用年数である法定耐用年数に分けて、毎年経費に計上(=償却)していくことになります。

償却方法は、毎年一定の金額で償却していく「定額法」と、一定の割合で償却していく「定率法」の2種類があります。

太陽光発電設備の法定耐用年数は17年です。太陽光発電設備の購入価格が1,700万円で、定額法を用いる場合、17年に分けて100万円ずつ経費に計上していくことになります。

ただし、減価償却資産を購入した初年は、残りの月数に応じた減価償却費をその年の経費に計上します。例えば、7月に太陽光発電設備を購入した場合、残りの月数は6ヶ月なので、その年に経費に計上できるのは半分の50万円です。

(5)ローン利息

太陽光発電投資を始めるには、莫大な費用がかかります。そのため、多くの事業者は金融機関から借入をすることになります。

近年では、太陽光発電の認知度も高くなっており、太陽光発電専用のローンを用意している金融機関も増えています。認知度が低かった頃と比べれば、借入のハードルはそれほど高くありません。

しかし、借入をすれば、当然利息がかかります。この利息も、利子割引料として必要経費に計上できます。

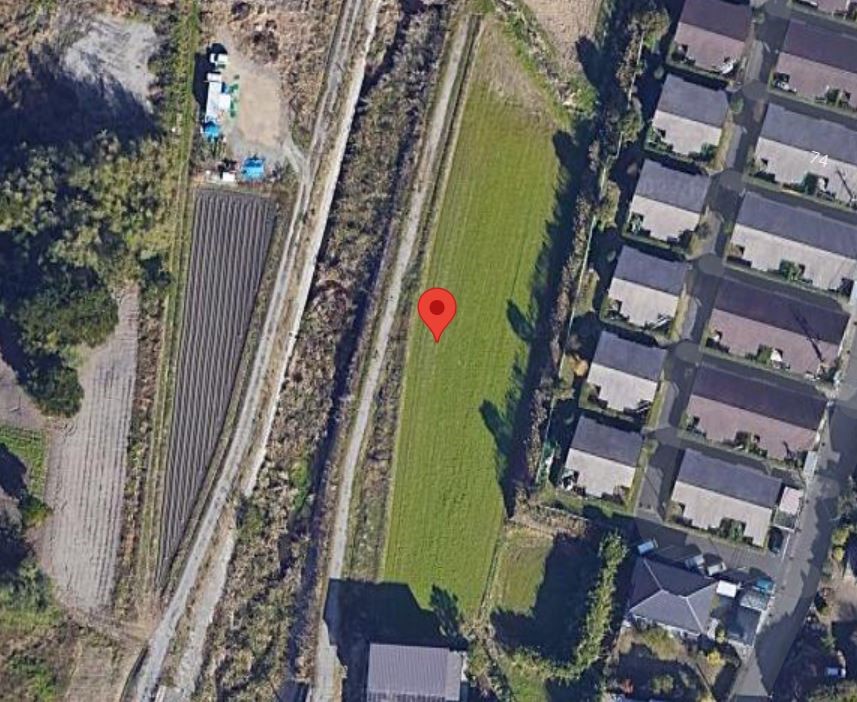

(6)太陽光発電所を建てる土地の賃貸料金

太陽光発電設備を設置する土地を借りる場合、賃借料がかかります。この賃借料も、地代家賃として必要経費に計上可能です。

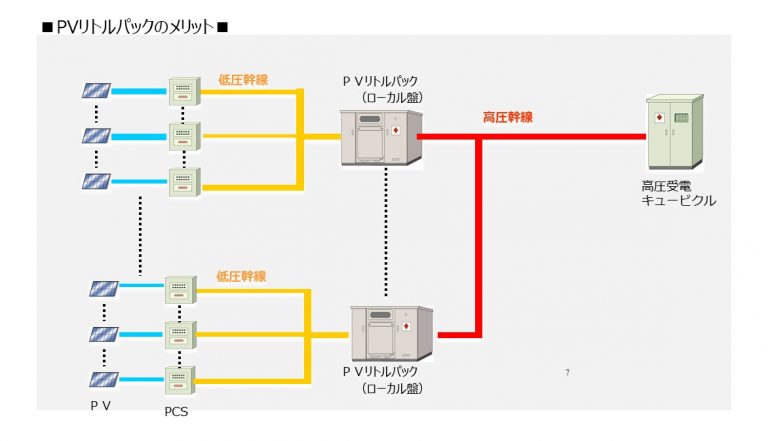

(7)周辺機器の費用

太陽光発電投資をするうえでは、発電設備以外に、以下の周辺機器なども必要です。

| パワーコンディショナ |

| 接続箱 |

パワーコンディショナは、太陽光発電によって発電された電気を、家庭で使えるものに変換するための装置です。接続箱は、複数の太陽電池アレイが発電した電気を1つにまとめるための装置です。

これらの周辺機器の費用も、もちろん必要経費に計上できます。ただし、10万円を超える周辺機器は減価償却資産となるため、一括経費にはできません。

それぞれの法定耐用年数に分けて、必要経費に計上していくことになります。

(8)その他「売上に必要な出費」と認められるもの

ここまで説明してきたもの以外でも、以下の費用は必要経費に計上できます。

| 必要経費になるその他出費 |

| 旅費交通費 |

| 打合会議費 |

| 新聞図書費 |

| 研修費 |

| 雑費 |

ここでは、これらの内容について1つずつ説明していきましょう。

①旅費交通費

電車代やタクシー代など、移動にかかった交通費です。所有している太陽光発電設備の状態を確認しに行く場合や、購入を検討している物件や土地を視察する場合は、そこまでの交通費も必要経費になります。

②打合会議費

打合せや会議の際に、食事などをした場合の飲食代です。太陽光発電投資に関わる打合せの席なら、そのとき飲食したものも必要経費にできます。

③新聞図書費

太陽光発電投資をするうえで必要な知識を学ぶため、新聞や業界誌、書籍などを購入した場合、これらの代金も必要経費になります。

④研修費

セミナーや勉強会などに参加した場合の参加費です。

⑤雑費

ここまで説明したもののどれにも当てはまらない必要経費です。どの項目にも当てはまらなくても、太陽光発電投資をするうえで必要なお金であれば、雑費として必要経費に計上できます。

関連記事:どこから太陽光発電に確定申告が必要なの?経費計上〜確定申告まで解説

3.太陽光発電の必要経費だと勘違いしやすい出費

ここまで、太陽光発電投資をするうえで必要経費になるものについて説明してきました。ここまでの説明で、必要経費になるものとならないもののイメージが大体つかめたのではないでしょうか。

しかし、なかには一見必要経費になりそうなのに、実際にはならないものもあります。ここでは、必要経費になると勘違いしやすい出費について説明していきます。

(1)事業に関係のない会食費

先ほども説明したとおり、太陽光発電投資に関わる打合せの席であれば、そのときの飲食代は必要経費にできます。しかし、打合せに関係のない、友人や家族との会食などであれば、太陽光発電投資をするうえで必要とはいえません。

そのため、こうした会食費は必要経費にならない可能性が高いといえます。

(2)プライベートにも利用する衣服費

太陽光発電設備のメンテナンスを自分でしている場合、作業用の衣服を購入すれば、この代金は必要経費になります。しかし、この衣服をプライベートでも使用している場合、必要経費にできるかどうかは微妙なところです。

これを認めてしまえば、メンテナンス時にも着るからといって、欲しい衣服の代金を好きなだけ必要経費にできてしまうことになってしまいます。そのため、ふつうに考えれば、認められない可能性が高いといえるでしょう。

4.必要経費の領収書・レシートは管理を徹底する

先ほども説明したとおり、確定申告の際には必要経費も申告することになります。事業者は確定申告に備えて、その年にかかった必要経費を帳簿に記載していきます。

また、必要経費を支払ったことを証明するため、領収書の保管も必要です。この領収書には、保管期間が決められています。領収書の保管期間は、個人事業主と法人ともに7年間です。

この7年の始点となるのは、必要経費を支払った日ではなく、確定申告の期限日です。

例えば、個人事業主の場合、確定申告の時期は毎年2月16日から3月15日までとなっています。2019年中にかかった必要経費は、2020年の3月15日までに申告することになるため、このときの領収書の保管期間は2027年の3月15日までです。

ただし、個人事業主は、前々年の所得額が300万円未満か、白色申告をしている場合は、領収書の保管期間は5年となっています。

(1)領収書の保管が義務付けられている理由

領収書には保管義務がありますが、確定申告の際に領収書を添付する必要はありません。

しかし、事業をしていると、税務調査が入る場合もあります。税務調査があった場合、事業者は帳簿と一緒に領収書を見せなければなりません。

領収書を保管していなければ、必要経費としてお金を支払ったことの証明ができません。この場合、申告した額が必要経費として認められない可能性も十分あり得ます。

また、青色申告をしている事業者は、青色申告を取り消される可能性もあります。なぜなら、青色申告をすることの条件に「帳簿書類の保管」という事項があるからです。青色申告を取り消されれば、先ほど説明した青色申告特別控除などの特典が受けられなくなってしまいます。

(2)レシートやクレジットカードの明細書も領収書のかわりになる

保管しておくのは、必要経費としてお金を支払ったことが証明できるものであれば、領収書でなくても問題ありません。

レシートやクレジットカードの明細書なども、領収書のかわりとして利用できます。

5.正しく必要経費を計上して節税対策をしよう

太陽光発電投資に限った話ではありませんが、国に納める所得税や法人税の額は、売上から必要経費を引いた利益をもとに決められます。必要経費が多ければ、それだけ節税になるので、かかった経費はしっかりと計上するようにしましょう。

ただし、太陽光発電投資に関係のない費用を意図的に必要経費に計上すれば、怪しまれて税務調査に入られたり、追徴課税を課せられたりする危険があります。そのため、くれぐれも太陽光発電投資に関係するものだけを必要経費に計上するようにしましょう。

新着物件

太陽光のプロに無料で相談!

ご検討は「何でも」お気軽にお問い合わせください

太陽光発電投資に関心を持っている方でこれからはじめようか検討している方にオススメの太陽光発電の完全マニュアルです!

・他の投資との比較

・なぜ投資会社は自分で買わないの?

・太陽光投資のメリットデメリット

・太陽光投資の流れ など

率直で、わかりやすいコトバで太陽光発電の基礎をしっかり理解して、お客様のより良い投資ライフにお役立てください!

物件のことならおまかせください!