2019.11.30 Nov

更新日時:2019.11.30 Sat

産業用の太陽光発電で確定申告が必要になるラインとは?

------------------------------------------------------------------------------------------------

産業用の太陽光発電所を運用する場合、確定申告が必要になるケースがあります。

必要となるラインは、どのような基準なのでしょうか。また、確定申告を行う際に経費として計上できるものが何か、そして節税のポイントについても知っておきたいところです。

本記事では、産業用太陽光発電における確定申告を正しく理解できるよう、適切な節税方法を紹介していきます。

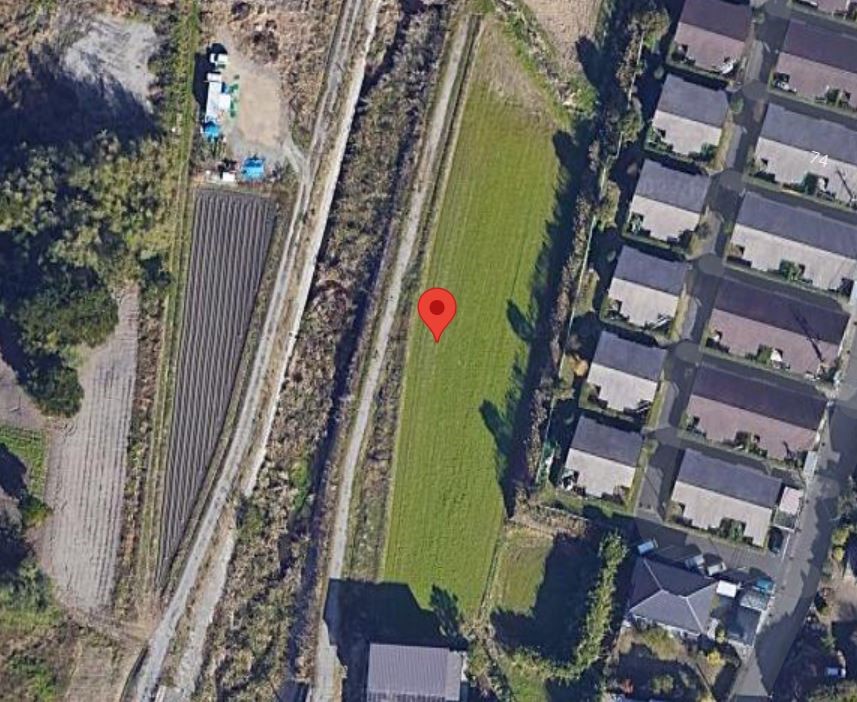

スマエネの「物件を探す」に掲載している物件情報では、運用にかかる具体的なコスト・収入をシミュレーションシートにまとめて、どれほど利益を得られるのか解説しています。

希望する価格・利回り・立地を入力するだけで、理想に近い物件をピックアップできるので、本記事とあわせてご参照ください。

[su_button url=”https://sma-ene.jp/property_search/” target=”blank” style=”soft” background=”#ef8585″ size=”10″ center=”yes” icon=”icon: check-square-o” onclick=”‘ga(‘send’, ‘event’, ‘search_click’, ‘contents’, ‘type1’);'”]スマエネで物件を探す[/su_button]

目次

1.産業用の太陽光発電で確定申告が必要になるラインとは?

産業用の太陽光発電で確定申告が必要になるのは、売電による年間所得が一定のラインを超えたときです。

所得とは単なる収入のことではなく、収入から必要経費を差し引いたものをいいます。年間の所得額が、確定申告の必要ラインを下回っている場合、確定申告の必要はありません。

太陽光発電の所得は、基本的に「事業所得」もしくは「雑所得」のいずれかに区分されます。それぞれの所得区分における、確定申告が必要となる具体的なラインを確認していきましょう。

(1)事業所得なら確定申告が必要となるラインは年間所得38万円

事業所得で確定申告が必要となるラインは、年間所得額が38万円を超えているか否かです。年間所得が38万円以下の場合は、基礎控除によって相殺されるため確定申告の対象外となります。

産業用の太陽光発電で売電による所得が事業所得とみなされるのは、システム容量が50kWを超える場合です。

また、システム容量が50kW未満の場合であっても、発電設備へのフェンスの設置や除草などの定期的なメンテナンスといった一定の管理を行なっていれば、事業所得とみなされる可能性があります。

ただし、最終的には管轄税務署の判断となりますので、不安な場合はあらかじめ確認しておきましょう。

(2)雑所得なら確定申告が必要となるラインは年間所得20万円

上記の条件に当てはまらず、売電による所得が事業所得とみなされない場合は、基本的に雑所得での確定申告となります。雑所得では、年間所得額が20万円を超えると確定申告が必要です。

いずれの所得区分においても、規定の年間所得額に達しなければ確定申告は不要です。とはいえ、産業用であればこの所得水準は超えるため、確定申告はほぼ必須になると考えて良いでしょう。

会社員の方は、会社の年末調整を行なっていても確定申告は別途必要となりますので、その点は注意しなければなりません。

2.確定申告のとき計上できる経費の一例

支払う税金は、年間所得額と所得区分ごとに定められた税率によって変動します。そのため、正しく経費を計上することで適切な節税を図ることが可能です。

ここでは、太陽光発電事業の経費を正しく理解するため、経費として認められるものや勘違いしやすいものについて解説していきます。

(1)太陽光発電で計上できる経費の一例

基本的には「事業の売上を立てるために必要な出費」が経費に分類されます。具体的には、以下のようなものが例として挙げられます。

| 経費の一例 | 概要 |

| 減価償却費 | 太陽光発電設備の購入費用 |

| ローン利息 | 銀行や金融機関から借りたローンの利息分 |

| 固定資産税 | 太陽光発電所に課せられる税金 |

| 維持管理費 | メンテナンスや保険など、維持管理にかかるランニングコスト |

(2)勘違いされがちな「経費ではない出費」の一例

事業に直接関係ないものは経費にできません。たとえば、よく誤って経費に算入しがちな出費の一例として、以下のようなものがあります。

| 経費と勘違いされがちな出費 |

| 事業とは無関係な会食費 |

| プライベートで利用する衣服費 |

| 事業に関係のない旅費 |

とはいえ、経費の判断基準は曖昧なものもあります。

たとえば、太陽光発電に関連する人との会食を「接待交際費」、物件視察を兼ねた旅行の交通宿泊費を「旅費交通費」として経費計上するケースは少なくありません。

最終的には税務署の判断となりますが、仮に税務署からの調査が入ったとしても、客観的に「事業売上を高めるための費用」だと説明できるものを経費とするよう心がけましょう。

(3)売上1,000万円以上を目指すなら「法人化」も要検討

1,000万円以上の売上を狙うのであれば、「法人化」を検討したほうが良いでしょう。ここでは、法人化のメリットと注意点を解説していきます。

①売電収入の消費税を節税できる

法人成りする最大のメリットが、消費税を節税できる点です。課税対象となる売上高が年間1,000万円を超えると、課税事業者となります。

その場合、売電収入に含まれている消費税の納付義務が発生するため、最低でも消費税として支払う100万円以上の納税額が収入から差し引かれることになるのです。こうした税負担を軽減するとき、有効な選択肢となるものが「簡易課税制度」です。

簡易課税制度では、売上5,000万円以下の中小事業者を対象として、事業種別ごとに売上高の一部が控除されます。太陽光発電の場合は、控除率が70%。つまり、課税対象額は売上高の30%です。

売電収入が1,000万円なら、簡易課税制度によって納付する消費税を100万円から30万円に減らせます。簡易課税制度の適用を受けるためには、届出書による事前申請が必要となります。ただ、簡易課税制度にすると、原則課税で受けられる消費税還付を利用できなくなる点には注意しておきましょう。

関連記事:太陽光投資家は「消費税還付」を利用すべき?メリット・デメリットを解説

②税率が最大約34%で個人より低い

個人事業主よりも最大税率が低くなることもメリットでしょう。以下の表は法人と個人での実効税率を比較したものです。

| 課税対象の所得金額 | 法人 | 個人 |

| 400万円以下 | 約21% | 15〜30% |

| 400万円超 800万円以下 | 約23% | 30〜33% |

| 800万円超 | 約34% | 33〜55% |

※法人税は、時期や所在地によって変わります。

注目すべき点は、課税対象の所得金額800万円超の場合です。法人は税率が約34%であることに対して、個人は累進課税制度であるため最大で55%にもなります。

こうした税制となっているため、どんどんと規模拡大を目指すのであれば、最大税率の低い法人が圧倒的に有利です。

③法人化するときの注意点

一方、法人成りするのであれば、以下のポイントを注意しておきましょう。

| 法人成りするときの注意点 |

| 運用後の法人成りは契約変更や譲渡税の問題あり |

| 青色申告特別控除が利用できない |

| 確定申告が個人よりも複雑になる |

| 法人の設立コストがかかる |

特に、太陽光発電を個人として運用をスタートし、後から法人化を行う「法人成り」の場合は注意が必要となります。契約変更の手続き、発電設備を譲渡する扱いとなり手間や出費が発生するからです。

そのため、初めから規模拡大を目指すのであれば、最初から法人化しておくことをおすすめします。

3.太陽光発電の確定申告は青色・白色どちらがベスト?

確定申告には、青色申告と白色申告の2種類がありますが、太陽光発電では税制優遇のある青色申告が望ましいでしょう。それぞれの申告方法で、具体的にどのような違いがあるのか、その特徴を紹介していきます。

(1)青色申告の魅力は税制優遇

青色申告を選択すると、次のような節税効果を期待できます。

①所得から65万円を控除できる

青色申告特別控除によって、無条件で年間所得額から最大65万円を差し引くことが可能です。所得金額が減るため、支払う税金が少なくなり節税に繋がります。

②赤字を3年のあいだ繰り越せる

事業で計上した赤字を、翌年以降の最大で3年間にわたって繰り越せます。減価償却などで損失が生じた年があれば、翌年以降に繰り越せば所得金額を減らして節税に貢献してくれるでしょう。

また、3年の範囲内であれば、さかのぼって還付を受けることも可能です。

(2)白色申告は帳簿作成は簡単だが税制優遇なし

白色申告では、決算書の提出が必要ないため簡単な帳簿作成で済みます。また、確定申告を行う際にも特に事前申請などは必要ないため、青色申告よりも手間は少なくなります。

その代わりに、所得控除や赤字の繰り越しなど税制優遇がありません。

4.確定申告を怠ればペナルティがある?

確定申告が必要であるにも関わらず、その義務を怠ってしまうと相応のペナルティを課せられます。

大きく分けて、次の2つのケースでペナルティは設定されています。1つが期限を守らなかった場合、そしてもう1つが申告内容に間違いがあった場合です。

具体的なペナルティ名称とその条件、追徴税率は以下のとおりです。

| ペナルティ名称 | ペナルティが課される条件 |

| 無申告加算税 | 期間内に確定申告がされなかった場合 |

| 過少申告加算税 | 申告すべき税額に足りていない場合 |

| 延滞税 | 無申告・過少申告をしてしまった場合 |

| 重加算税 | 事実の隠ぺいや詐称等を行なった場合 |

上記のペナルティは、条件に該当すれば重複して課せられることもあります。本来支払うべき税金に上乗せされる形で徴収されるので、確定申告は必ず期間内に正しく行うようにしましょう。

また、延滞税は正しい申告が完了するまで増加し続けるため、時間が経つほどペナルティは重くなっていきます。仮にペナルティを受けた場合は、速やかに対応してください。

このほか確定申告が必要のない人でも、住民税の申告が別途必要となる場合もあるのでよく確認しておく必要があります。

5.産業用太陽光発電は確定申告で上手に節税を

産業用太陽光発電では、所得が雑所得か事業所得とみなされるかで必要なラインが若干変わるものの、確定申告はほぼ必須です。どうせ確定申告をするのであれば、経費の計上方法や法人化、青色申告など活用できる節税策はぜひ検討すべきでしょう。

一方で、節税にばかり気を取られて所得の過少申告や申告遅れをしてしまえば、厳しいペナルティとして追徴課税が待っています。最適な確定申告のためにも、経費や節税策について正しい知識をつけ、上手に太陽光発電投資の収益化の改善を図っていきましょう。

新着物件

太陽光のプロに無料で相談!

ご検討は「何でも」お気軽にお問い合わせください

太陽光発電投資に関心を持っている方でこれからはじめようか検討している方にオススメの太陽光発電の完全マニュアルです!

・他の投資との比較

・なぜ投資会社は自分で買わないの?

・太陽光投資のメリットデメリット

・太陽光投資の流れ など

率直で、わかりやすいコトバで太陽光発電の基礎をしっかり理解して、お客様のより良い投資ライフにお役立てください!

物件のことならおまかせください!