2019.08.31 Aug

更新日時:2019.09.13 Fri

産業用太陽光発電に投資をする4つの利点とは?不労所得は達成できる?

------------------------------------------------------------------------------------------------

株式投資やFX投資などの金融投資にしても不動産投資にしても、いきなり始めて利益をあげられるほど楽な投資はありません。

ただ1つ、例外的に太陽光発電投資には難しい知識や経験はいりません。運用やメンテナンスも、完全に外部の専門家に委託できて安心運用ができます。

FIT価格や売電期間は法律で保証されているため、初心者にも優しい投資です。でも、産業用太陽光に投資するだけで不労所得が得られて、老後まで安心できるのでしょうか?

今回は、産業用太陽光発電の4つの利点を紹介し、どういったプランで資産形成を目指すべきなのか解説していきます。

スマエネの「物件を探す」に掲載している物件情報では、運用にかかる具体的なコスト・収入をシミュレーションシートにまとめて、どれほど利益を得られるのか解説しています。

希望する価格・利回り・立地を入力するだけで、理想に近い物件をピックアップできるので、本記事とあわせてご参照ください。

[su_button url=”https://sma-ene.jp/property_search/” target=”blank” style=”soft” background=”#ef8585″ size=”10″ center=”yes” icon=”icon: check-square-o” onclick=”‘ga(‘send’, ‘event’, ‘search_click’, ‘contents’, ‘type1’);'”]スマエネで物件を見てみる[/su_button]

目次

1.産業用太陽光発電に投資をする4つの利点とは?

産業用太陽光発電の投資は、2012年から始まったFIT制度(固定価格買取制度)によって、安定した収益をあげられるという利点があります。FIT制度は、電力会社が事業者から買い取る電力の単価を一定に定めるというもの。

再生可能エネルギーの普及を促進させるための国策によって、安定的かつ確実に利益を得られるというのが太陽光発電の特徴です。

以下のような、4つのメリットが挙げられます。

| 産業用太陽光発電に投資をする4つの利点 |

| FIT制度により収入が安定している |

| 空室リスクがなく景気変動を気にする必要もない |

| 金融機関の融資を利用して投資をスタートできる |

| 運用業務の大部分を業者に外注できる |

産業用太陽光発電に投資するにあたって4つの利点をあげていますが、それらがどれほどのメリットを持っているのか、またどのような内容なのかを詳しく説明していきます。

(1)FIT制度により収入が安定している

そもそもFIT制度とは、2012年7月1日に施行された再生可能エネルギー特措法による、発電した再生可能エネルギーを固定価格で買い取るという制度です。

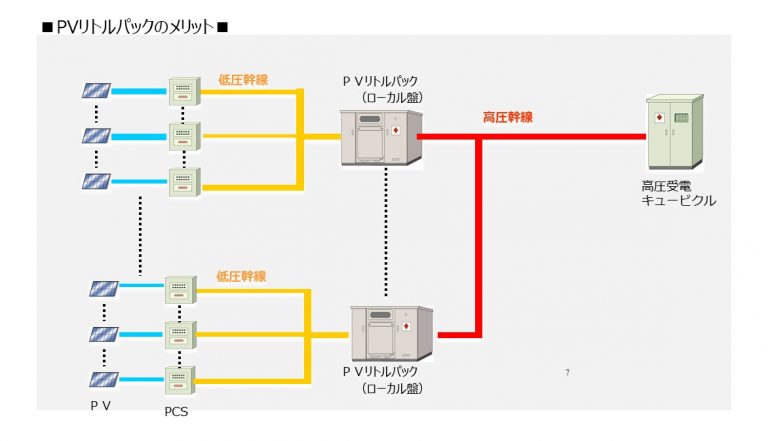

実際には、住宅用と産業用に分けられていて、発電出力が10kW未満なら住宅用、10kW以上になれば産業用として区別しています。産業用に関しては、電気事業法により50kW未満と50kW以上に分けられ、それぞれ低圧・高圧という区分となります。

そして、買取の形態や期間についても区別されていて、住宅用は余剰買取で買取期間は10年、産業用は余剰買取か全量買取かを選べ、買取期間は20年です。

本記事では、10〜50kWの産業用低圧に絞って話を進めていきます。

①近い将来FIT制度は終了する可能性がある

FIT単価は毎年下がり続けており、再び上がる可能性は極めて低いです。

産業用太陽光発電におけるFIT制度開始当初(2012年)の買取単価は、1kWあたり40円でした。FIT制度の開始以降下がり続け、2019年には14円にまで減額され、2020年には制度そのものを抜本的に見直す可能性が出てきています。

大前提として、太陽光発電投資の利益を支えるFIT制度は、改革の時期にあることを覚えておきましょう。

関連記事:太陽光発電のFIT制度が終わる!?2020年には関連法が改正される見込み

②FIT制度が終了を迎える理由とは?

そもそも、FIT単価のインセンティブを誰が負担しているのか理解すれば、FIT制度が終了するのか分かります。

電力会社が、投資家から高値で電力を買い続けられた背景には、「国民のサポート」が深く関わっています。なぜなら、高値で買い取るためにかかったコストは、再エネ賦課金という名目で「電力を消費している国民全員」が、使用量に応じて負担することになっていたからです。

実際には、電気代と一緒に請求されて、電力会社に支払うことになっています。この仕組みでは、FIT単価が据え置きである以上、太陽光発電所が増えるほど国民の負担が増えてしまうことになります。

そして、ついにこれ以上上昇すると国民負担が大きすぎる、という局面に突入したことで、産業用に限ってFIT制度を終了する検討が始まったのです。

FIT制度がなくなることで「太陽光発電事業の投資妙味はなくなった」というイメージを持つかもしれませんが、そうではありません。FIT制度終了後は、欧米にならって入札制になると予想されているため、売電収入を得ることは可能です。

(2)空室リスクがなく景気変動を気にする必要もない

アパートやマンションを経営していると、裕福で余裕があるように見えるものですが、実際のところはその限りではありません。

不動産投資は歴史が古く、相場もできあがっていて、物件情報や業界情報が豊富なので取り組みやすさがあります。しかし、さまざまなリスクがあり、継続が難しいことも不動産投資の特徴です。

たとえば、以下のようなリスク・コストが挙げられます。

| 不動産投資におけるリスクの一例 | |

| 家賃滞納リスク | 入居者が家賃を滞納する |

| 家賃下落リスク | 築年数の経過に伴う家賃下落 |

| 空室リスク | 運用物件に魅力がなく客付けできない |

| 修繕リスク | 内外装の劣化により突発的な出費が発生する |

| 金利上昇リスク | 金利上昇によりローン返済の利息額が増える |

また、不動産投資と同じく「王道の資産運用」ともいえる株式投資も、運用にあたり多くのリスクがあります。

| 株式投資におけるリスクの一例 | |

| 金融恐慌に巻き込まれるリスク | リーマンショックのような大恐慌により、投資資産が大きく減少する |

| 投資先の不祥事が発覚するリスク | 決算情報が良好でも不祥事による信用毀損で、株価が暴落してしまう |

| 投資先が上場廃止するリスク | 上場基準を満たせなくなり、膨大な売り注文で株価が低下する |

不動産投資や株式投資にはこういったリスクがある一方、太陽光発電事業の場合は設備維持コスト以外にかかるコストはほとんどなく、入居者の有無や金融市場の動向を気にする必要もありません。

①不動産投資は少子高齢化により将来が不安

少子高齢化による人口減少がこのまま進めば、当然ながら住宅需要は減ります。そうすると、駅近や職場・学校に近いといった利便性の高い物件でないと、不動産としての価値を維持できません。

すでに、利便性の悪い物件は空室ばかりで維持すら困難になっており、売却が難しい時代に突入しているのです。

そんな時代でも、太陽光発電事業なら人口減少の影響は受けません。電気の需要は人口減少に比例し少なくなるということはなく、むしろITやIoTの進化、電気自動車やロボットの普及により、電気の需要は増えていくと予想できます。

少なくとも、FIT期間である20年間は、売電先がなくなることはないでしょう。こういった背景から、太陽光発電事業は不動産投資とは異なり、今後も安定して利益を獲得できる資産運用だといえるのです。

②株式投資は金融恐慌の際のダメージが甚大

株式投資をはじめとする金融投資は、国内外の経済情勢が複雑に絡み合って値動きをします。2008年に発生したリーマンショックも、「米国のサブプライムローン」を原因として、世界的な金融危機を引き起こした事例です。

株価や為替はあっという間に下落し、売りたくても買手がいないために売買が成立せずに、その間もどんどん下落してしまう、という悲惨な状態になりかねないのが金融投資の恐ろしさです。

そして、ひとたび下落すれば、市場の回復には途方もない時間を要します。外国の銀行が破綻しただけであっという間に世界中に影響が及び、金融危機を生じてしまう可能性があるのが金融投資の怖いところです。

そう考えれば、専門知識がほぼ不要で、運用管理も専門家に一任できる太陽光発電事業が、どれだけハードルの低い投資なのかよくわかります。

(3)金融機関の融資を利用して投資をスタートできる

太陽光発電事業の場合は、金融機関がソーラーローンを提供するなど、資金調達が比較的容易に行える環境が整備されています。借り入れる個人の与信能力(返済能力)にもよりますが、投資額のほとんどを全額融資でまかなうことも可能です。

太陽光発電事業は返済原資がしっかりしているので、金融機関にとっても資金を貸しやすい対象なのです。

太陽光発電事業の平均的な利回りは、10%程度だといわれています。利回りが10%あれば、金利と元金を払っても手元にお金が残ります。そして、返済が終わればあとはすべてが利益です。

全額借入など、うまくやれば自己資金ゼロで資産を形成していけるのも太陽光事業の大きな魅力です。

(4)運用業務の大部分を業者に外注できる

太陽光発電事業を、20年間安定的に進めていくためには、O&Mに力を入れる必要があります。O&M(Operation & Management)、日本語では運用と保守といわれる一連のメンテナンス業務が重要です。

当初、太陽光事業はメンテナンスフリーという誤った認識が先行し、メンテナンスが置き去りにされたまま運用を始めてしまうケースが多発しました。しかし、実際に運用してみると想定外の障害や故障が発生し、事業に支障を来すような事例が数多く発生したため、あらためてメンテナンスの重要性が認識されたのです。

実際、2017年4月に施行された改正FIT法で、O&Mが義務づけられるようになりました。

O&Mには、設備を常にモニタリングしながら、設備異常を検知した場合にすぐに対処すること。発電量の変化や赤外線を使った直接検査による、不具合の発見とメンテナンスを実施していく2つの役割があります。

これら2つの管理を確実にしておくことで、日々の発電効率は最善の状態に保たれ、機器の寿命も長くなり、経済的にメリットが生まれます。結果的に、O&Mコストをかけたとしても、より多くの売電収入を得られる結果に繋がるのです。

2.産業用太陽光発電で不労所得は達成できる?

令和に入って間もなく、老後資金は年金だけでカバーできないといった趣旨の資料が公表されました。

こういった背景があるなかで、産業用太陽光で不労所得ができるかという、現実的なテーマについて考えるのは興味深いところです。

ここでは、産業用太陽光発電で、どれほどの不労所得を得られるのかといった話を進めていきます。

(1)一基のみで経済的独立を目指すのは困難

産業用太陽光発電システムの導入コストは、売電単価と土地代を含むかどうかに大きく影響を受けるのですが、概ね1500~3000万円と考えられます。

一般的には利回り10%前後の物件が多いため、ここでは利回り10%として考えてみます。

もうひとつ、太陽光発電の収支計算はあらかじめ予想されるメンテナンス費なども含めて計算されています。つまり、想定外の出費がない限り利回りが下がることはほとんどないということです。

そこで、2000万円の物件を信販会社で15年ローンを組んだとして考えてみましょう。金利は固定で2.5%とします。

①売電収入はローン返済後手残りで40万円/年ほど

売電収入は2000万円の10%で200万円、ローンの返済が160万円で手残りが40万円。

非常にざっくりとした計算ですが、生活できるかどうかというと非常に難しいです。月収にすると3万円そこそこですから、これ単体で生活するのはほぼ不可能だといえます。

一方で、ローンを完済した16年目以降、もしくはキャッシュで購入した場合の手残りは200万円です。年収200万円であれば、月に16万円強になりますから、年金を考えなくても老後の生活なら成り立つかもしれません。しかし、現役時代にこれだけの収入で生活を維持するのは難しいでしょう。

こういった理由から、太陽光発電事業だけで資産形成をするのではなく、あくまで資産形成の一環として補助的に取り組むことをおすすめします。

(2)老後問題に対する資産形成の一環として取り組むべき

2019年現在、年金受給年齢は65歳です。一方、FIT期間は20年です。65歳の方が今すぐ太陽光発電投資を始めたとして、FITの恩恵が届くのは85歳までとなります。

50歳の方だと、15年後から給付が始まりますから5年しか効果が及びません。45歳以下だと、年金受給と絡めて考えることはできません。

つまり、太陽光発電を直接的に、老後のための資産として考えるのは現実的といえないのです。

一方で、政府は老後の生活は年金だけに頼らないようにという方針で金融投資を進めたり、働き方改革で現役期間を延長したりといろいろな施策を打ち出しています。しかし、これらの施策はすべて間接的なものです。

では、政府のいうように金融投資で資産を形成していけばいいのでしょうか。それとも不動産投資がいいのでしょうか。

①資産形成の一歩目として太陽光発電事業は有力

結論からいうと、金融投資も不動産投資も知識が必要になります。初心者がいきなり目論見通りの利益を上げられるほど、甘い世界ではありません。

そこで、まずはほとんど知識を必要としない太陽光発電事業から投資をはじめ、FITで収益を出している間に、別の投資先を研究。副収入があり余裕のある状態を作ってから、資産運用を体験して知識と経験を積み、投資を拡大していくというステップ方式の投資スタイルをおすすめします。

3.太陽光発電をスタートするならできる限り早く

ご自身の年金受給が、まだ先だからといって安心は禁物です。来年度にも、FIT制度が廃止されてしまうかもしれないのです。

FIT制度の終了後には、これまでにFIT単価の認可を得られた案件を取り合う形になります。

若い世代の方も、現役で活躍できるうちに投資家としてのスタートを切るには、太陽光発電は最高の投資商品です。太陽光投資のように、上手にやれば自己資金ゼロで、将来に向けての投資をはじめられ、ほとんど知識がなくても利益を得られる投資はそう多くありません。

知見がほとんど必要ない太陽光発電投資から始めて、時間をかけて金融リテラシーを身につけていきながら、次の投資のための資金を積み上げていく。こういったスタイルを選べるのは、太陽光発電事業だけでしょう。

資金ゼロから投資家を始める。そのためには今年、2019年がラストチャンスかもしれません。

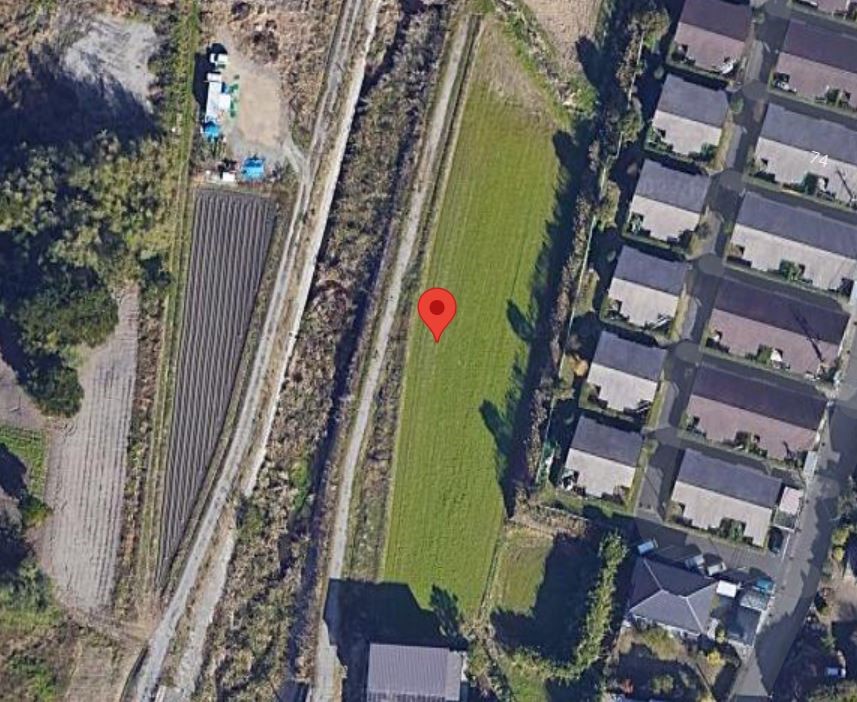

新着物件

太陽光のプロに無料で相談!

ご検討は「何でも」お気軽にお問い合わせください

太陽光発電投資に関心を持っている方でこれからはじめようか検討している方にオススメの太陽光発電の完全マニュアルです!

・他の投資との比較

・なぜ投資会社は自分で買わないの?

・太陽光投資のメリットデメリット

・太陽光投資の流れ など

率直で、わかりやすいコトバで太陽光発電の基礎をしっかり理解して、お客様のより良い投資ライフにお役立てください!

物件のことならおまかせください!